こんにちは、うちだです。消費税の確定申告は煩雑なので、選択されることの多い「簡易課税制度」。名前から推測して「簡単だろう」と思ってしまいますが、計算のしくみをきっちり押さえておかないと、思わぬ失敗をしてしまいます。今回は、消費税の確定申告のうち「簡易課税制度」の「計算」「申告書の書き方」「事業区分」などを解説しました。

Contents

簡易課税制度とは

簡易課税制度と消費税

消費税は、「預かった消費税」から「払った消費税」をマイナスした残額を納税するのが原則です。

一方で、「預かった消費税」「払った消費税」をしっかり計算するには、「どの売上・仕入れに消費税が課税されるのか?」を理解して、記録しておく必要があります。

経理スタッフが充実している大きな会社の場合はともかく、零細の会社や個人事業主には小さくない負担です。

そこで、「払った消費税」を個別に集計・記録するのではなく、「預かった消費税」に一定の率(「みなし仕入率」といいます)をかけて、金額を推定計算する方法を、簡易課税制度といいます。

簡易課税制度の事業区分の判定

簡易課税の事業区分(業種区分)とは?

推定計算といっても、全ての業種に同じみなし仕入率を使うわけではありません。

業種によって、仕入れや粗利の水準が様々だからです。

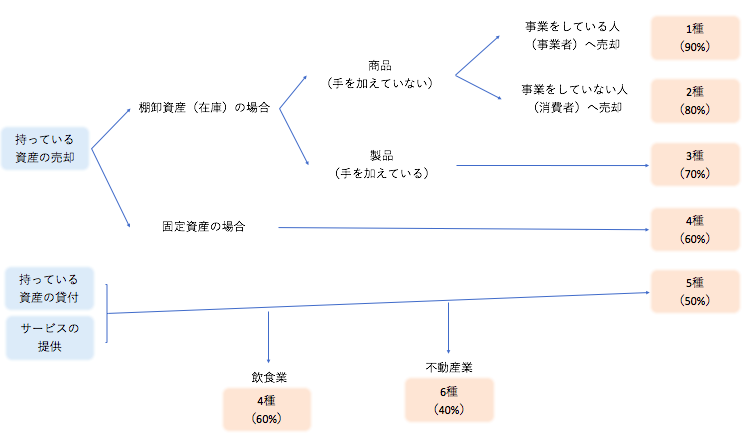

それぞれの業種のみなし仕入率は、以下の通りです。

| 第一種(卸売業) | 90% |

| 第二種(小売業) | 80% |

| 第三種(建設・製造業など) | 70% |

| 第四種(卸売業) | 60% |

| 第五種(卸売業) | 50% |

| 第六種(卸売業) | 40% |

ここで注意しないといけないのは、「うちの会社は◯◯業だから、全ての売上に同じみなし仕入率◯%をかければいい」という訳ではないということです。

売上を個別にチェックして、「〇〇業に該当する売上高」と「△△業に該当する売上高」といった風に分けて、それぞれに定められたみなし仕入率をかけて、「払った消費税」を計算します。

以上の注意点を図にすると、以下の通りです。

簡易課税の事業区分

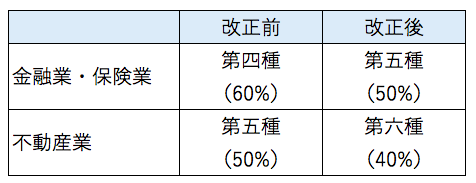

簡易課税の事業区分(業種区分)の改正 – 不動産業(6種)

平成26年度の税制改正で、簡易課税の事業区分が以下のように改正されました。

事業区分の改正

上記の事業区分では、前の年と同じ売上高・売上構成であっても、快晴によって消費税の金額が変わることになったのです。

簡易課税制度の消費税の計算方法・計算例

事業が1種類の場合

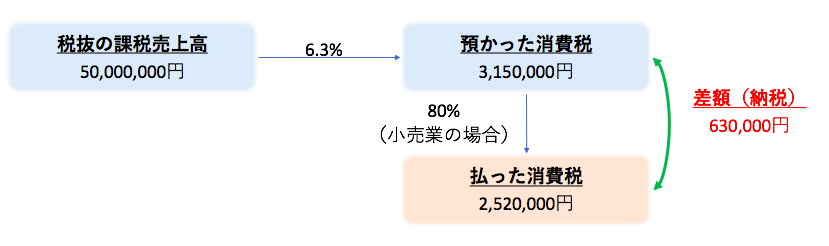

事業が1種類の場合の「払った消費税」は、以下のように計算します。

なお、「課税売上高」という用語が出てきますが、これは「消費税が課税される売上高」という意味です。

例えば、1,000円のものを消費者に売って、税込1,080円を受け取った場合、課税売上高は1,000円になります。

また、消費税の計算が「6.3%」となっているのは、消費税8%は国への税金6.3%と地方への税金1.7%の合計だからです。

簡易課税計算の仕組み

消費税の計算でも、「6.3%ベースで計算」→「計算結果を6.3%で割って1.7%分の金額を計算」→「6.3%分と1.7%分を合計して、消費税額を計算」するという流れを辿ります。

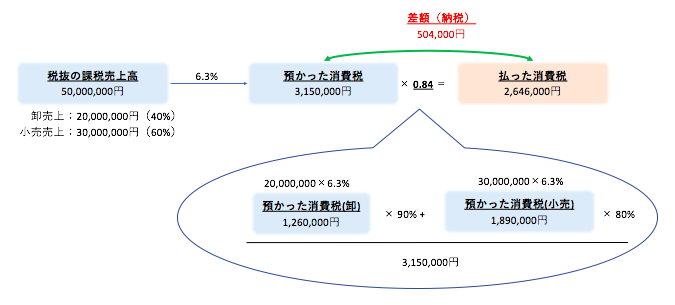

事業が2種類以上の場合

計算の仕組みは同じですが、「払った消費税」の計算が少し変わります。

なお以下では、「原則的な計算方法」を解説していますが、他に例外規定もあるので念のため記憶の片隅に置いておいてください。

簡易課税の計算その2

簡易課税制度の消費税確定申告書の書き方

簡易課税制度の確定申告では、「確定申告書」と「付表5」を提出する必要があります。

なお当記事では、「確定申告書」と「付表5」の書き方を紹介しますが、それ以外で作成したほうがいい資料は以下の関連記事で解説していますので、参考にして下さい。

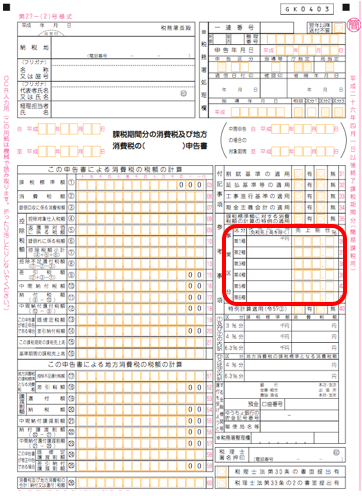

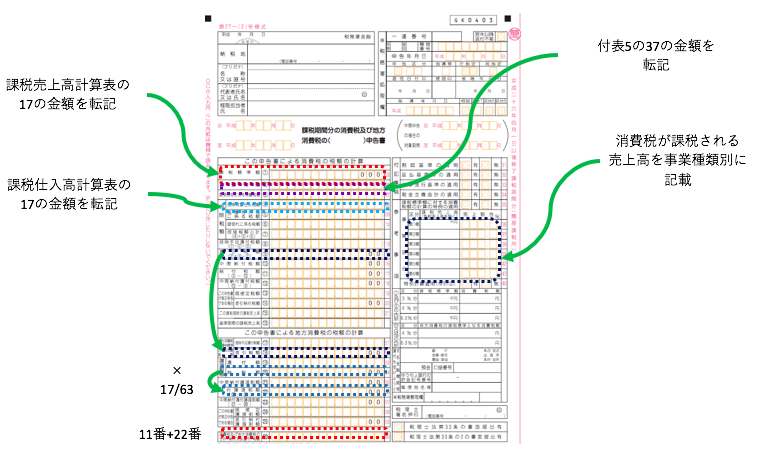

簡易課税制度の消費税確定申告書

見た目は原則課税とほぼ同じですが、右半分の列の真ん中ぐらいに「事業区分」という欄があり、ここで事業区分別の消費税が課税される売上高(「課税売上高」といいます)と、売上割合を記入する点(赤枠部分)が、原則課税の確定申告書と異なります。

簡易課税の申告書

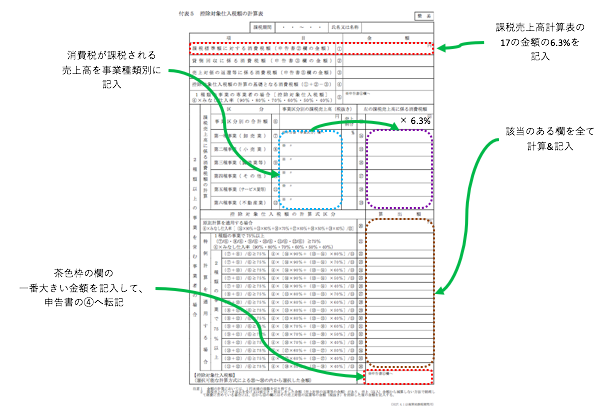

付表5

原則課税の場合は「付表2」でしたが、簡易課税の場合は「付表5」を提出します。

付表5

名前は違いますが、消費税の納税額(「預かった消費税」−「払った消費税」)を計算するときに必要になる「払った消費税」を計算するための資料という点では、「付表2」と位置付けは同じです。

簡易課税制度の消費税確定申告書の書き方

冒頭で説明した赤枠以外の箇所は、原則課税の確定申告書と書き方は変わりません。

簡易課税の確定申告書の書き方

付表5の書き方

「付表2」と同じく、「払った消費税」の金額を計算するシートなので、計算された結果は最終的に申告書へ転記します。

付表5の書き方

まとめ

「簡易課税制度は、簡単」とタカをくくらずに、当ブログで「簡易課税制度の全体像」と「申告書の書き方」をしっかり押さえるようにしましょう。

こちらの記事もオススメです!