消費税の確定申告書を作っていると、「計算の仕組みや申告書の書き方がわからない」と思いますよね? 決算書の「売上−コスト=利益」のようにサクッと計算できるわけではないので、仕組みが見えにくくなっています。そこで今回は、消費税の確定申告書や計算の仕組みはどうなるのかについて解説しました。

Contents

消費税の計算はどうなる?

消費税の内訳を知ろう

「消費税は税率が8%の、1つの税金でしょ?」と思われている方はいませんか?

実は違うのです。

厳密にいうと、8%の消費税は6.3%の国税(国へ納める税金)と1.7%の地方税(地方へ納める税金)の合計なのです。

内訳をここで説明している理由は、確定申告書の構成も「国税の計算」→「地方税の計算」という流れになっているからです。

消費税が課税される取引とされない取引に分ける(課税と非課税)

コンビニやスーパーで買い物をすると消費税を必ず払うので気付きにくいですが、取引の中には消費税のかからないものもあります。

例えば銀行預金の利息は、自分にとって儲けの一種なので消費税がかかりそうですが、課税はされません。

このように、自分のお金が増える取引のうち消費税が課税されるものを「課税売上」、課税されないものを「非課税売上」といいます。

同じように、自分のお金が出て行く取引のうち消費税が課税されるものを、「課税仕入れ」といいます。

関連記事:消費税がかかる仕入れ?課税されるもの・課税されないもの総まとめ

課税取引を税抜きで計算する

消費税込みでお金を受け取る・払うのでうっかりしてしまいがちですが、消費税の確定申告書は、税抜きで計算します。

地方税の計算は国税の計算が終わってから

「消費税は2つの税(国税・地方税)の合計なら、それぞれバラバラに計算するんでしょ?」と思ってしまいますが、そうではありません。

詳細は後述しますが、まず国税の消費税(6.3%分)を計算し、その計算結果を使って地方税の消費税(1.7%分)を計算します。

消費税の確定申告書の仕組みや書き方は?

全部提出するわけではない

消費税の確定申告書を作ろうと思ったら、何やらいろんな資料があります。

確定申告書の他にも「付表2」や「〇〇計算表」というのが3つもあります。

全ての資料を全部提出するわけではありませんが、資料を作成した方がが確定申告書を仕上げやすいという意図で各種計算表があります。

詳細は以下の関連記事で解説していますので、参考にして下さい。

提出する資料は?

確定申告書と付表2の2つだけです。

他の計算表(「〇〇計算表」)は、確定申告書を作るためのサポート資料です。

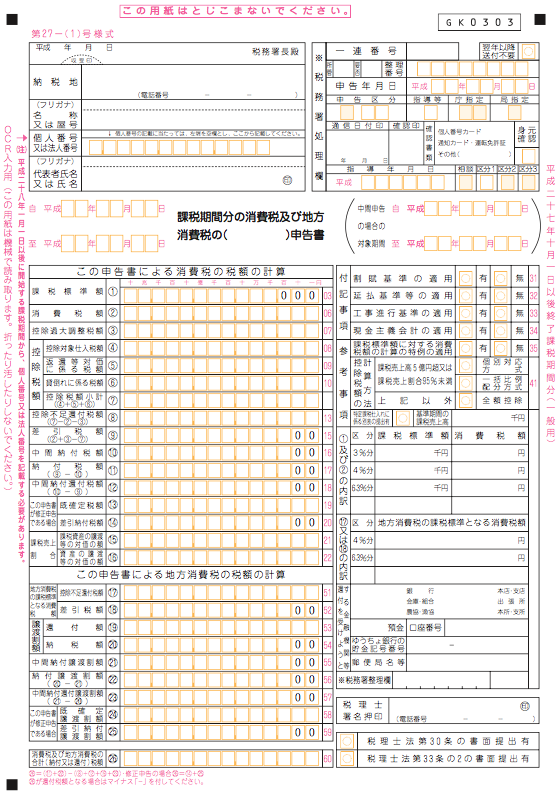

消費税の確定申告書

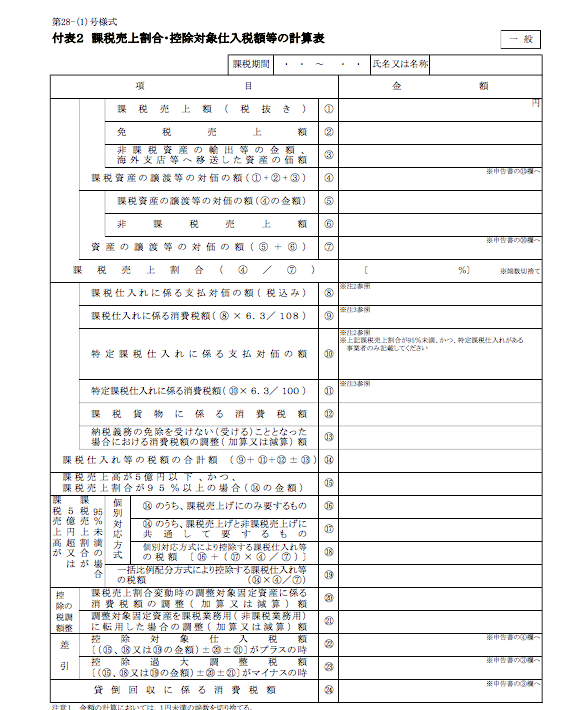

付表2

確定申告書の仕組み

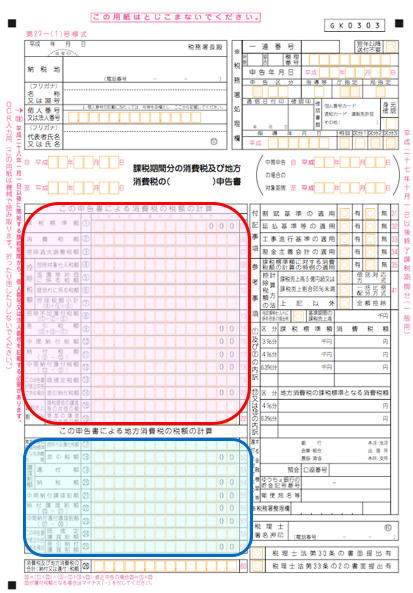

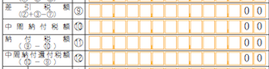

国税(6.3%)と地方税(1.7%)の欄からなる

以下の図を見て下さい。

上半分の赤枠が国税(6.3%)で、下半分の青枠が地方税(1.7%)です。

消費税の国税と地方税

繰り返しますが、赤枠欄を仕上げてから、青枠欄を仕上げます。

国税欄(赤枠)の仕組みと計算はどうなる?

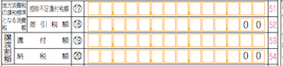

留意点は以下の図に書き込んでいますが、まず「①課税標準額」というのは「税抜きの課税売上高合計」のことです。

例えば1年間で税込108万円の売上があったのなら、「100万円のこと」で、申告書一番上の「課税標準」欄には100万円と記入します。

課税標準額

次の「②消費税額」の欄は、上記の例でいうと8万円ではありません。

国税(6.3%)の金額なので、63,000円と記入します。

消費税額

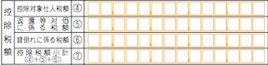

次に④〜⑦の控除対象仕入税額欄ですが、これは消費税の計算の基本に立ち返ると意味がわかります。

消費税は、「預かった消費税 − 払った消費税」の差額を税務署へ納税するのが基本的な考え方でした。

このうち、「払った消費税」の金額を「控除対象仕入税額」といいます。

具体的な計算は、「付表2」で行います。

控除対象仕入税額

この計算を受けて、② – ⑦の計算をし、計算結果を⑨に書きます。

⑨の金額から中間納付をした国税分もマイナスした結果が、確定申告の時に納税しないといけない金額(国税6.3%分)です。

仮に中間納付をした金額の方が大きければ還付で12番に、小さければ11番に金額を記入します。

国税部分の納付税額の計算

地方税欄(青枠)の仕組みと計算はどうなる?

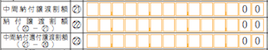

⑨の金額を18番に書いた上で、17/63をかけた金額を20番に書きます。

地方税部分の計算スタート

これは何をしているのかというと、国税分(6.3%)の消費税納税額を使って、地方税分(1.7%)の消費税額を計算しているのです。

20番の金額から中間納付(地方税分)の金額をマイナスした金額が、納税しないといけない地方税の金額で、22番に書きます。

地方税額の計算結果

最後に赤枠と青枠の金額を合計する

国税部分(6.3%)と地方税部分(1.7%)のそれぞれの計算結果が出たら、合計を26に記入し、最終的な納税額が計算できました。

まとめ

記入する数値を間違えると、納税する消費税の金額も大きく変わってきます。

紹介した関連記事と今日のブログ記事を参考に全体像を把握しながら、確定申告書を仕上げていくようにしましょう。

こちらの記事もオススメです!