こんにちは、うちだです。難しい印象のある消費税の計算がシンプルにできる、「簡易課税制度」。でも、「自由に選択できる」と思っていませんか?「簡易課税制度選択届出書」を、「期限までに」提出しないといけないのです。そこで今回は、「簡易課税制度選択届出書って?」「提出期限は?」「書き方は?」の答えを解説しました。

Contents

簡易課税の届出

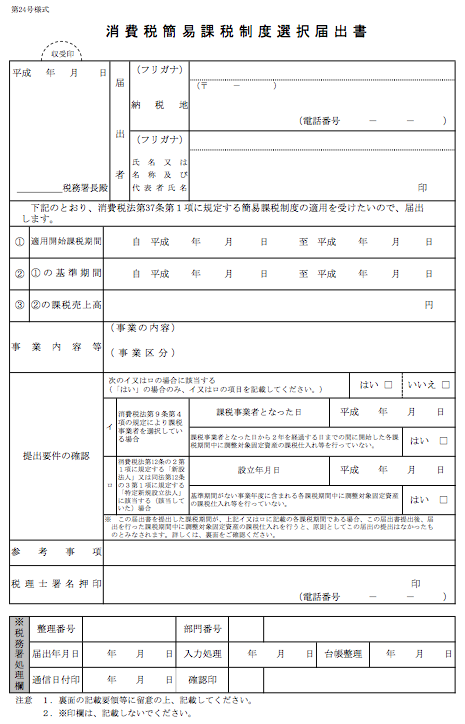

簡易課税制度選択届出書

簡易課税制度を利用するのに必要な書類です。

この書類を期限までに提出すれば、望むタイミングから簡易課税制度が適用できます。

簡易課税制度選択届出書

なお、簡易課税制度の詳細は以下の関連記事で解説していますので、参考にして下さい。

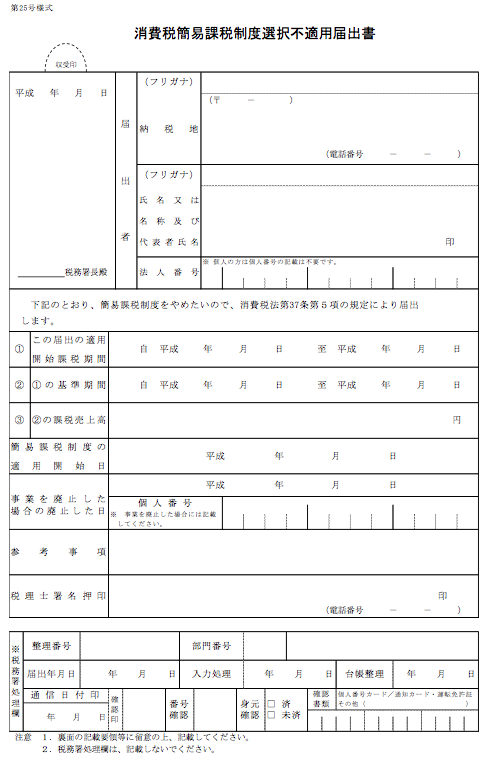

簡易課税制度選択不適用届出書

簡易課税制度を適用したくなくなったら提出する届出書です。

簡易課税制度選択不適用届出書

この書類を提出すると、提出した日の翌事業年度から「原則課税」へ戻ります。

例えば3月決算の会社が、平成30年2月20日にこの届出書を提出した場合、平成30年3月期までは簡易課税制度、平成31年3月期からは原則課税制度になります。

個人事業主の場合は12月決算なので、平成30年2月20日にこの届出書を提出した場合は、平成30年度までは簡易課税制度、平成31年度からは原則課税制度になります。

簡易課税のメリットとデメリット

「簡易課税制度」は「払った消費税」を推定計算する制度なので、実際に払った消費税よりも、推定計算の結果の方が下回っていると、「もらえるべき還付がもらえなかった」ということが起こり得ます。

なぜなら、「預かった消費税の◯%が払った消費税」という前提で計算するので、そもそも「払った消費税」が「預かった消費税」を上回ることは想定されていない制度だからです。

この点が簡易課税制度のデメリットです。

もちろん、原則課税よりも計算がシンプルということがメリットであることはいうまでもありません。

簡易課税制度選択届出書の提出期限

原則

簡易課税制度を適用したいと思った事業年度の翌事業年度から、届出書の効力が生じます。

逆にいうと、前事業年度末が「簡易課税制度選択届出書」の提出期限ということです。

「事業年度」という言葉が耳慣れないですが、例えば3月決算の会社の場合でしたら通常であれば「4月1日〜3月31日」の1年間のことをいいます。

例えば3月決算の会社が、平成31年3月期から簡易課税制度を適用したいのであれば、平成30年3月31日が「簡易課税制度選択届出書」の提出期限になります。

例外

新しく設立した会社の場合、「前事業年度」がありません。

そのため、新しく設立した会社に限っては、設立した事業年度中に「簡易課税制度選択届出書」を提出すれば、その事業年度から「簡易課税制度」が使えます。

例えば、3月決算の会社が平成30年4月1日に設立した場合、平成31年3月31日までに「簡易課税制度選択届出書」を提出すれば、平成30年3月期から簡易課税制度が使えるのです。

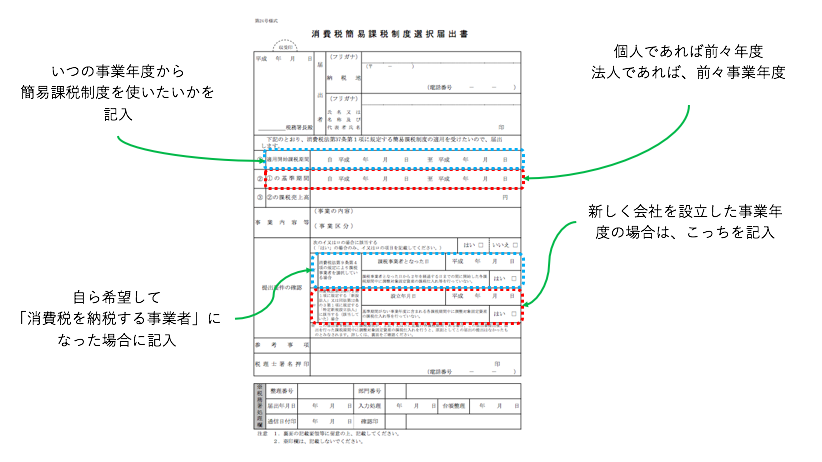

簡易課税制度選択届出書の書き方と記載例

書き方・記載例

以上の参考知識を前提に、簡易課税制度選択届出書の書き方・記載例を見ていきましょう。

簡易課税制度選択届出書の書き方

基準期間とは?

個人事業者であれば、前々年のことです。今が平成30年度なので、平成28年度のことです。

一方、法人の場合は原則として前々事業年度のことです。

中には1年でない場合もありますが、その場合は1年相当に換算します。

つまり10ヶ月で売上高が10百万円であれば、1年間なら12百万円と計算した上で、消費税の納税義務が歩かないかを判断するのです。

まとめ

お得な制度はしっかり届出書を出さないと、「時間切れ」と門前払いされてしまいます。「提出期限」のところは特にうっかりしないように注意しましょう。

こちらの記事もオススメです!